法人カードとは、個人事業主や企業向けに発行されるクレジットカードで、コーポレートカードやビジネスカードとも呼ばれています。

一般的なクレジットカードよりも限度額が大きく、ビジネスシーンで活用できる特典が付帯しているケースが多く、備品購入や移動費などの経費精算に使用でき、支払い先を一本化できるため効率的に費用を管理できます。

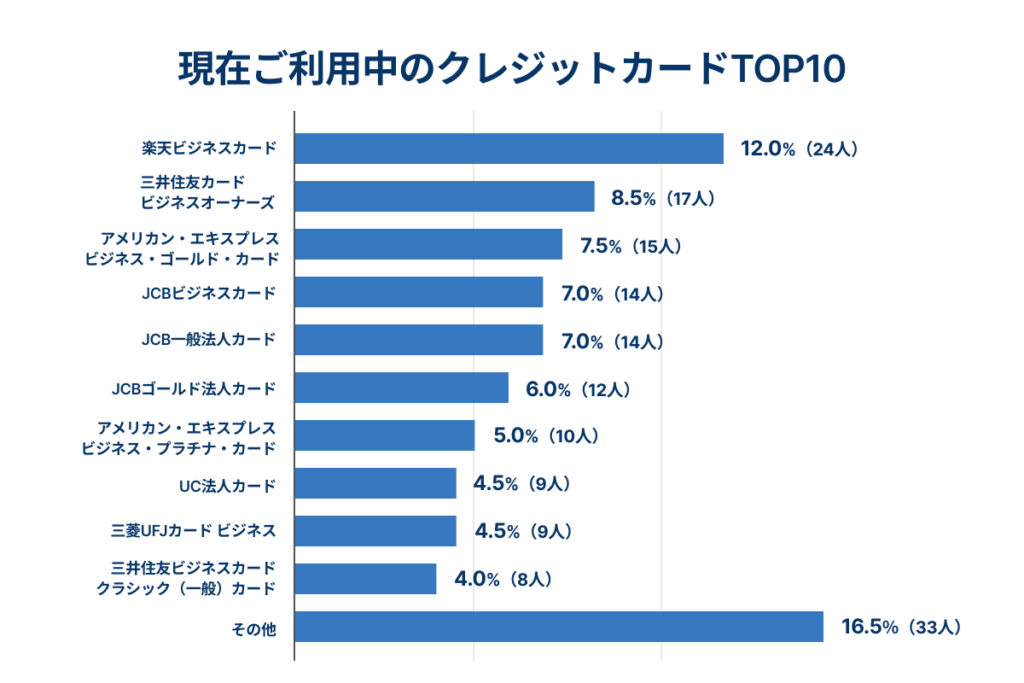

今回、本記事の作成にあたり、SA請求書カード払い編集部が全国の中小企業経営者・個人事業主200名を対象に実施した「事業用クレジットカードに関するアンケート結果」も参考にしています。調査では、現在利用中の法人カードランキングや利用目的など、最新の利用傾向が明らかになりました。

「法人カードってどれを選べばいいの?」「おすすめの法人カードはどれ?」と迷う方のために、まずは人気ランキングと年会費・限度額・ポイント還元率など主要スペックを比較表でわかりやすくまとめています。各法人カードを徹底解説し、選び方や比較ポイント、よくある質問まで網羅していますので、これから発行を検討する方はぜひ参考にしてください。

5分でわかる!編集部によるYouTube動画解説はこちら

動画では、最新のアンケート結果をもとに「人気の法人カードTOP5」をわかりやすく紹介しています。編集部が実際に比較した「年会費・ポイント還元率・付帯特典」のポイントも5分で解説。

初めて発行を検討している方は、動画を見ながら各カードの特徴をもう一度確認してみましょう。自社の事業規模や用途に合わせた1枚を選ぶことが、経費管理を効率化する第一歩です。

個人事業主・中小企業経営者200人にアンケート調査を実施

SA請求書カード払い編集部が全国の中小企業経営者・個人事業主200名を対象に行った調査によると、事業用クレジットカードの利用状況には明確な傾向が見られました。経費精算や資金繰り改善といった実務面の効率化を重視する一方で、カードブランドやステータス性にも価値を置く傾向が強まっています。

- 1位 楽天ビジネスカード … 12.0%(24人)

- 2位 三井住友カード ビジネスオーナーズ … 8.5%(17人)

- 3位 アメリカン・エキスプレス・ビジネス・ゴールド・カード … 7.5%(15人)

- 4位 JCBビジネスカード … 7.0%(14人)

- 5位 JCB一般法人カード … 7.0%(14人)

- 6位 JCBゴールド法人カード … 6.0%(12人)

- 7位 アメリカン・エキスプレス・ビジネス・プラチナ・カード … 5.0%(10人)

- 8位 UC法人カード … 4.5%(9人)

- 9位 三菱UFJカード ビジネス … 4.5%(9人)

- 10位 三井住友ビジネスカード クラシック(一般)カード … 4.0%(8人)

※ その他 … 16.5%

1位は高還元率、法人・個人事業主どちらでも発行可能な柔軟性が魅力の楽天ビジネスカード。2位にはコストとサービスのバランスが取れた三井住友カード ビジネスオーナーズ、3位にはブランド力と特典で人気のアメックス・ビジネス・ゴールドがランクイン。全体としては、コスト重視型とブランド重視型の二極化が進んでおり、事業規模や業種によって選択傾向が分かれています。

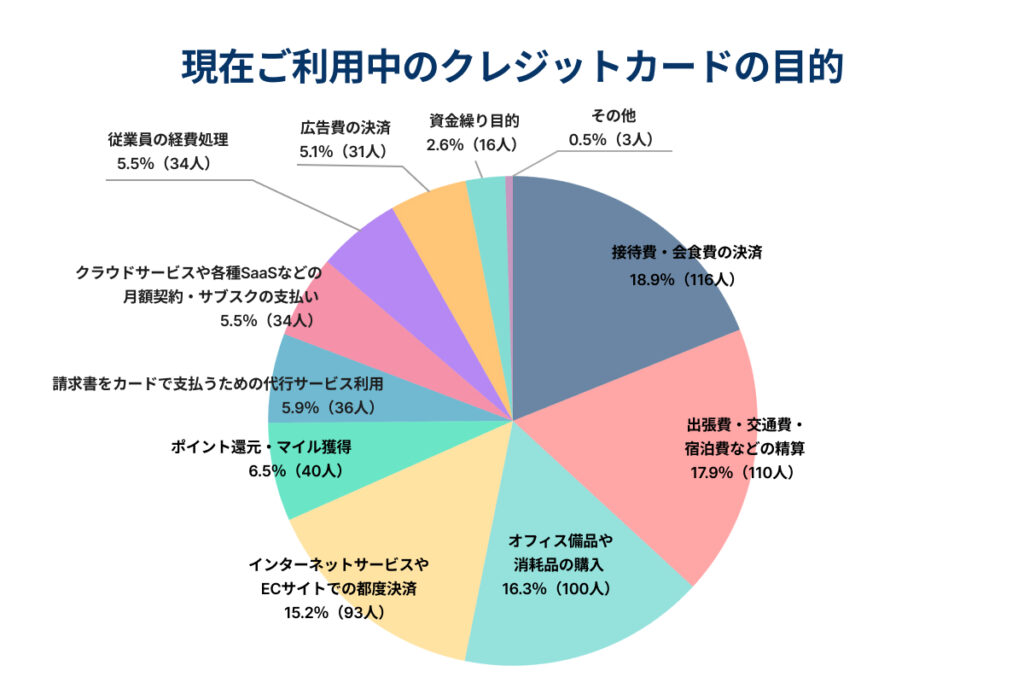

法人カード・ビジネスカードの主な利用目的ランキング

- 接待費・会食費の決済 … 18.9%

- 出張費・交通費・宿泊費の精算 … 17.9%

- オフィス備品・消耗品の購入 … 16.3%

- インターネットサービスやECサイト決済 … 15.2%

- ポイント還元・マイル獲得 … 6.5%

- 請求書カード払い代行サービスの利用 … 5.9%

- クラウドサービスやSaaSの支払い … 5.5%

- 従業員経費の立替防止 … 5.5%

- 広告費(SNS・検索広告)の決済 … 5.1%

- 資金繰り改善(支払い猶予など) … 2.6%

- その他 … 0.5%

トップは接待・会食費や出張関連費用で、領収書管理や立替精算の負担軽減が主な理由です。また、ECやオンラインサービス決済の利用割合も高く、広告費・クラウドサービスなどオンライン取引の増加を反映。さらに、請求書カード払い代行や資金繰り改善など、単なる決済を超えてキャッシュフロー管理の手段として活用する事例も目立ちます。

調査概要について

| 調査名 | クレジットカード利用に関するアンケート |

|---|---|

| 調査期間 | 2025年8月1日〜8月7日 |

| 調査方法 | インターネット調査 |

| 調査対象 | 全国の中小企業経営者・個人事業主 |

| 有効回答数 | 200名 |

| 実施主体 | 株式会社サウスエージェンシー |

| 調査会社 | 株式会社ネオマーケティング |

編集部厳選が厳選した人気の法人カード・ビジネスカード上位3選主要スペック比較表

| カード名 | 年会費(税込) | 利用限度額 | ポイント還元率 | 追加カード | 会計ソフト連携 | ETCカード | 発行スピード |

|---|---|---|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ ゴールド | 5,500円(税込) ※年間100万円の利用で翌年以降永年無料 | 最大500万円 | 最大1.5% | 無料/発行無制限 | 対応 | あり | 最短3日 |

| セゾンプラチナ・ビジネス・アメックス® | 初年度無料 ※2年目以降33,000円 | 最大9,990万円 ※審査による | 最大1.125%(JALマイル) | 1枚3,300円/最大9枚 | 対応 | あり | 最短3日 |

| ダイナースクラブ ビジネスカード | 27,500円(税込) 新規入会キャンペーン中(初年度年会費無料+入会後3ヵ月以内に40万円以上利用で2万ポイント) | 一律制限なし ※実績に応じて変動 | 最大1.0% | 無料/最大4枚※3〜4枚目は維持手数料あり | 対応 | あり | カード到着まで約2~3週間 |

| UPSIDERカード | 無料 | 最大10億円 | 1.0〜1.5% | 無料/発行無制限 | 対応 | 非対応 | 最短3日 |

\ 年間100万円の利用で翌年以降永年無料 /

三井住友カード ビジネスオーナーズ ゴールドのお申込みはこちら三井住友カード ビジネスオーナーズ ゴールド

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 通常5,500円 ※年間100万円の利用で翌年以降永年無料 |

| 追加カード年会費・発行枚数 | 無料、枚数制限なし |

| ポイント・マイル還元率 | 最大1.5% |

| 利用限度額 | 最大500万円 |

| 国際ブランド | VISA、MasterCard |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い |

| 締め日・支払日 | 毎月15日締め、翌月10日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3日 |

三井住友カード ビジネスオーナーズ ゴールドは個人事業主や新規事業者向けの法人カードです。初年度の年会費は5,500円ですが、年間100万円以上の利用を行うことで翌年以降は永年無料となります。達成するたびに毎年10,000円分のポイントが還元されるため、お得にカードを利用できます。

カードの利用限度額は500万円となり、設備投資や仕入れにも対応できます。国内の主要空港や一部海外空港のラウンジサービスを無料で利用可能。新幹線のチケット予約もスピーディーに対応しており、海外・国内で最高2,000万円の旅行傷害保険が付帯しています。

対象のクレジットカードを2枚以上保有している場合、ポイント還元率が最大1.5%となります。AmazonやETCサービス、ANAなどビジネスシーンで活用してもポイントが貯まるため、通常よりもお得に決済が可能です。新規入会と条件を達成することで、最大25,000円分のVポイントプレゼントキャンペーンも実施しているため、気になる人はぜひ三井住友カード ビジネスオーナーズ ゴールドをチェックしてください。

三井住友カード ビジネスオーナーズ ゴールドのお申込みはこちらセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 初年度無料、2年目以降は33,000円 |

| 追加カード年会費・発行枚数 | 1枚3,300円、最大9枚まで発行可能 |

| ポイント・マイル還元率 | 最大1.125%(JALマイル)、永久不滅ポイント付与 |

| 利用限度額 | 最大9,990万円(審査により異なる) |

| 国際ブランド | AMEX |

| ETCカード | あり |

| 支払方法 | 1回払い、2回払い、分割払い、リボ払い、ボーナス払い(一括・2回) |

| 締め日・支払日 | 毎月10日締め、翌月4日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3日 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは初年度年会費無料で利用できるコストパフォーマンスの高い法人カードです。仕入れ、広告費、法人税、公共料金などビジネスシーンの支払いを一本化でき、最大9枚まで追加カードの発行が可能です。

JALマイルなら最大1.125%還元。カード利用日から支払日まで最大56日間の猶予があるため、ゆとりのあるキャッシュフローを実現します。経費・税金の支払いでポイントを貯めることができ、登記簿がなくても個人与信で審査依頼ができます。中小企業・個人事業主向けのローンサービスも活用が可能です。

また、24時間365日利用できるコンシェルジュサービスや1,600ヶ所以上の空港ラウンジサービスを無料で活用できます。セゾンビジネスローンや顧問弁護士サービスなど、他にはない特徴的なサービスを数多く用意しています。決済時は有効期限のない永久不滅ポイントを獲得できるため、ビジネスシーンでの活用にも最適です。

申し込みから最短3日で発行ができるため、気になる人はぜひセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードをチェックしてください。

【編集部で検証】申込みからわずか6日後にカード到着

日時: 7月11日(金)11:46

オンライン申し込みを完了すると、すぐに受付番号が発行されます。この時点でカード会社に申込情報が送信され、審査プロセスがスタートします。

日時: 7月11日(金)11:49

申し込みからわずか3分後に審査通過の連絡が到着。発行手続きが即座に完了し、カード発送準備に入ります。迅速な審査スピードは、セゾンプラチナ・ビジネス・アメックスならでは。

日時: 7月17日(木)16:37

発送から6日で手元に到着。封筒を開けると、新しいカードが同封されていました。これで、経費決済や出張時の支払いまで、すぐに利用を開始できます。

ダイナースクラブ ビジネスカード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 27,500円(税込) |

| 追加カード年会費・発行枚数 | 無料、4枚まで発行可能 ※3,4枚目の追加カードのみカード維持手数料が1枚当たり年間5,500円(税込) |

| ポイント・マイル還元率 | 最大1% |

| 利用限度額 | 一律の制限なし |

| 国際ブランド | Diners Club、MasterCard |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い、リボ払い |

| 締め日・支払日 | 毎月15日締め、翌月10日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | カード到着まで約2~3週間 |

ダイナースクラブ ビジネスカードは個人オーナーから中小企業までおすすめの法人カードです。利用限度額は設定されておらず、会員の支払い状況や実績に応じて設定されます。追加カードの発行は無料ででき、最大4枚まで発行が可能です。

また、ダイナースクラブ ビジネスカードには決済専用のコンパニオンカードがあり、MasterCardを国際ブランドどしたカードを発行できます。請求講座は一つにまとめることができ、2枚目のビジネスカードとして利用できます。クラウド会計ソフトとの連携にも対応し、ダイナースクラブ ビジネス・オファーと呼ばれる健康診断や法律・財務相談ができる特別な優待も活用できます。

ダイナースクラブ ビジネスカードのお申込みはこちらUPSIDERカード

| 申込対象・条件 | 法人 |

|---|---|

| 年会費 | 無料 |

| 追加カード年会費・発行枚数 | 無料、無制限 |

| ポイント・マイル還元率 | 1.0%〜1.5% |

| 利用限度額 | 最大10億円 |

| 国際ブランド | VISA |

| ETCカード | 不可 |

| 支払方法 | 1回払い |

| 締め日・支払日 | 月末締め、翌月20日払い ※銀行振込の場合は、月末締め、翌月15日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3日 |

UPSIDERカードは100,000社以上(※1)が導入している法人カードです。新規上場企業20%以上が利用(※2)しており、不正利用の発生可能性を限りなくゼロにし、安定した事業運営を実現します。最大10億円の利用限度額を設けており、限度額が足りない月は前払いも併用可能です。

※1 UPSIDER社が提供するサービス全体の導入社数

※2 2022年グロース市場への上場企業

下記画像の通り、リアルカード・バーチャルカードそれぞれ発行可能で、発行制限も無制限。クライアント毎や契約しているSaaS毎にカードを発行し、細かく管理できます。

下記の画像はUPSIDERのリアルカードです。上記の管理画面から無料で発行リクエストが可能で、必要枚数と送付先を入力すればすぐに手続きが完了します。リクエスト後は最短3日ほどでカードが届き、到着後に管理画面からアクティベート(有効化)することで、店舗や出張先など幅広いシーンで利用を開始できます。

年会費・発行手数料全て無料でご利用いただけます。証憑管理、仕訳作成、電子帳簿保存法等の機能にも追加費用無しで対応できるため、コストを最小限に抑えて法人カードを利用可能です。

UPSIDERカードは日本最高レベルの利用先限定機能を搭載しており、部署ごとに細かく設定を振り分け可能。260以上のサービスより利用先を制限ができ、日次・月次・取引ごとの上限金額、通貨、利用期間まで設定できるため、非常に使いやすいサービスとなっています。

従業員に法人カードを渡す場合でも高額決済に利用されることや第三者から不正利用されるリスクを防ぎます。

また、UPSIDERカードには安心の補償・サポート対応が揃っており、不正利用時の補償は2,000万円までの高額補償が行われます。公認会計士による利用サポート体制を整えており、充実したヘルプ機能も活用可能です。

決済データがリアルタイムに反映されており、多様な会計ソフトに連携できるため効率的に会計管理を進められます。気になる人はぜひUPSIDERカードの導入を検討してみましょう。

UPSIDERカードのお申込みはこちら法人カード・ビジネスカードのおすすめ人気ランキング24選

法人カードは国際ブランドだけではなく、カードごとの申込対象・条件や年会費、利用限度額が異なります。カードごとの特徴を把握しておくことで、事業に合わせたカードを選択可能です。

本記事で紹介する中小企業におすすめの法人カード・ビジネスカードは下記の通りです。

- 1位 楽天ビジネスカード

- 2位 アメリカン・エキスプレス®・ビジネス・ゴールド・カード

- 3位 JCBビジネスカード

- 4位 JCBゴールド法人カード

- 5位 アメリカン・エキスプレス®・ビジネス・プラチナ・カード

- 6位 UC法人カード

- 7位 三菱UFJカード ビジネス

- 8位 三井住友ビジネスカード クラシック(一般)カード

- 9位 apollostation PLATINUM BUSINESS

- 10位 UCプラチナカード

- 11位 PRESIDENT CARD

- 12位 Mastercard® Titanium Card™(ラグジュアリーカード チタン)

- 13位 ライフカードビジネスライトプラス ゴールド

- 14位 セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

- 15位 マネーフォワード ビジネスカード

- 16位 JCB Biz ONE 一般

- 17位 バクラクビジネスカード

- 18位 freeeカード Unlimited

- 19位 FASIOビジネスカード

- 20位 Airカード

※本記事のランキングには、一部提携中のプロモーションが含まれています。あわせて、編集部が実際に申し込み・利用して良かったと判断したサービスも独自にランク付けしています

各サービスをそれぞれ順に解説します。

楽天ビジネスカード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 2,200円 |

| 追加カード年会費・発行枚数 | 追加発行不可 |

| ポイント・マイル還元率 | 最大3% |

| 利用限度額 | 最大300万円 |

| 国際ブランド | VISA・MasterCard・JCB・AMEX |

| ETCカード | あり |

| 支払方法 | 1回払い |

| 締め日・支払日 | 毎月月末日締め、翌月27日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短2週間 |

楽天ビジネスカードは年会費2,200円で発行できる法人カードです。還元率は最低1%となり、楽天市場の買い物や特典分などを加算し、最大3%までアップします。貯めたポイントを楽天関連のサービスで使用することもできるため、経費以外の決済にも活用が可能です。

楽天ビジネスカードは楽天ETCカードを複数枚付帯でき、利用すれば楽天ポイントを獲得できます。国内・海外空港ラウンジや楽天カードトラベルデスクと各種保険を活用できるため、出張時でも快適な環境を維持できます。

国際ブランドはVISA・MasterCard・JCBの3つに対応しており、タッチ決済でカードを利用できます。利用限度額は最大300万円までと比較的低めに設定されていますが、貯めたポイントを活用することでお得に決済が可能です。普段から楽天関連のサービスを利用している人はぜひ、楽天ビジネスカードをチェックしてください。

アメリカン・エキスプレス®・ビジネス・ゴールド・カード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 36,300円 |

| 追加カード年会費・発行枚数 | 1枚13,200円、9枚まで発行可能 |

| ポイント・マイル還元率 | 最大1.5% |

| 利用限度額 | 最大300万円 |

| 国際ブランド | AMEX |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い、リボ払い |

| 締め日・支払日 | 毎月20日締め、翌月10日払い ※利用者の要望に合わせて変更可能 |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短1週間 |

アメリカン・エキスプレス(R)・ビジネス・ゴールド・カードは入会特典が豊富な法人カードです。入会後条件を達成することで、合計150,000ポイントを獲得可能。加盟店利用特典として100,000ボーナスポイントも獲得でき、1ポイント=1円で利用が可能です。初回入会特典だけでも年会費4年分に相当するため、お得に法人カードを活用できるでしょう。

また、カード決済の支払いは1枚に集約でき、利用情報はAPI連携で会計ソフトへ連携できるため、経費計算業務の効率化できます。オンライン・サービスでいつでも利用代金明細書を発行可能。支払い方法は分割払いやリボ払いに切り替えられるため、ビジネスの状況に合わせて選択できます。

年会費無料でETCカードを発行できたり、デル・テクノロジーズや名刺管理サービスなどの優待特典を活用できます。アメリカン・エキスプレス JALオンラインや空港ラウンジサービスも付帯。最高1億円まで補償してもらえる旅行傷害保険も付帯するため、ビジネスシーンにおいてもお得かつ利便性高くカードを活用できます。気になる人はぜひアメリカン・エキスプレス JALオンラインをチェックしてください。

JCBビジネスカード

| 申込対象・条件 | 法人(大企業向け) |

|---|---|

| 年会費 | 企業年会費:33,000 円(税込) 個人使用者の年会費:無料 |

| 追加カード年会費・発行枚数 | 要問合せ |

| ポイント・マイル還元率 | 0.5% |

| 利用限度額 | 要問合せ |

| 国際ブランド | JCB |

| ETCカード | 複数枚のETC専用ICカードを法人カード発行数に関わらず年会費無料で発行可能 |

| 支払方法 | カード利用分を使用者(社員)の個人口座から自動振替 |

| 締め日・支払日 | 毎月15日締め切り、翌月10日支払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短約3~4週間 |

JCBビジネスカードは、大企業向けの使用者支払い型の法人カードです。利用代金は、従業員の個人口座から自動振替される仕組みを採用しており、従来の経理事務にも組み込みやすく、法人への請求などのリスクを避けることができる設計です。複数の使用者カードやETCスルーカードが年会費無料で発行でき、導入コストも抑えられます。

さらに、利用明細を Concur やマネーフォワード クラウド経費など多数の経費精算・会計ソフトへ自動連携できるため、経費精算作業の効率化と内部統制の強化に大きく貢献します。また、国内外の出張に便利な付帯サービスとして、国内外旅行傷害保険(最高5,000万円)や空港ラウンジ無料利用(年間6回)なども備えており、ビジネスシーンでの安心感も十分です。法人・個人事業主双方にとって、利便性と安全性を兼ね備えたビジネスカードです。

JCBビジネスカードのお申込みはこちらJCBゴールド法人カード

| 申込対象・条件 | 法人または個人事業主 |

|---|---|

| 年会費 | 年会費:11,000円(税込) ※Web申込で初年度無料 追加カード年会費:3,300円(税込) ※1枚目のカードの年会費が無料の場合追加のカードも無料 |

| 追加カード年会費・発行枚数 | 1枚3,300円(税込)、発行制限なし |

| ポイント・マイル還元率 | 0.50%~10.00% |

| 利用限度額 | 最大500万円 ※所定の審査あり |

| 国際ブランド | JCB |

| ETCカード | あり |

| 支払方法 | 公式サイト参照 |

| 締め日・支払日 | 公式サイト参照 |

| 会計ソフトとの連携 | あり |

| 発行スピード | 通常2~3週間 |

JCBゴールド法人カードは年会費11,000円(税込)で発行できる法人カードです。個人事業主や中小企業向けのサービスを用意しており、法人会員向けサービスの付帯で業務効率化や経費削減を実現します。オンライン入会の場合、初年度の年会費は無料となります。

JCBゴールド法人カードでは毎月1,000円ごとに1ポイントが貯まる「Oki Dokiトクトクサービス」と呼ばれるポイントサービスが導入されています。特定のサービスによっては通常よりも最大7倍の還元率となります。充実の海外・国内旅行傷害保険も利用付帯しており、空港サービス、ホテル予約も簡単に進められるためビジネスシーンでも活用できます。

また、JCBゴールド法人カードには業界初のサイバーリスク総合支援サービス・保険が付帯しています。簡易リスク診断サービスやベンチマークレポートを発行したり、トラブル発生時の電話相談サービスを受け付けていたりします。気になる人はぜひJCBゴールド法人カードをチェックしてください。

JCBゴールド法人カードのお申込みはこちらアメリカン・エキスプレス®・ビジネス・プラチナ・カード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 165,000円(税込) |

| 追加カード年会費・発行枚数 | 付帯特典ありの追加カード:4枚まで無料 5枚目以降:1枚につき13,200円(税込) 付帯特典なしの追加カード:無料、最大99枚まで可能 |

| ポイント・マイル還元率 | 0.5%~3.0% |

| 利用限度額 | 個々の利用状況・支払実績に応じて設定、増枠可能 |

| 国際ブランド | AMEX |

| ETCカード | 無料で発行可能(最大20枚) |

| 支払方法 | 1回払い、2回払い、ボーナス払い(一括・2回)、リボ払い、分割払い |

| 締め日・支払日 | 口座振替金融機関により異なる |

| 会計ソフトとの連携 | あり |

| 発行スピード | 1〜3週間 |

アメリカン・エキスプレス®・ビジネス・プラチナ・カードは、法人代表者や個人事業主向けに用意された最上位クラスのビジネスカードです。年会費は165,000円(税込)ながら、付帯特典ありの追加カードを4枚まで無料で発行でき、最大99枚までの発行にも対応します。限度額は一律制限がなく、利用状況や支払実績に応じて柔軟に設定されるため、高額な設備投資や広告費決済にも安心して活用できます。

特典面では、世界1,400ヶ所以上の空港ラウンジが使える「グローバル・ラウンジ・コレクション」や、国内外の高級ホテル優待「ファイン・ホテル・アンド・リゾート」「ザ・ホテル・コレクション」が利用可能Marriott Bonvoyやヒルトンなど主要ホテルグループの上級会員資格も付与されます。

ポイントプログラムは「メンバーシップ・リワード・プラス」に無料で登録可能。通常100円=1ポイント、対象加盟店では3ポイントとなり、有効期限も無期限です。さらに、24時間365日対応のプラチナ・セクレタリー・サービスや、ETCカード無料発行、大手会計ソフトとのAPI連携、最高1億円の旅行傷害保険・手厚いショッピング保険など、業務効率化と企業価値向上に直結するサービスが揃っています。

UC法人カード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 一般:1,375円(1枚あたり) ゴールド:11,000円(1枚目)、2枚目以降1枚あたり2,200円(税込) |

| 追加カード年会費・発行枚数 | 複数枚発行可能(年会費は上記条件に準ずる) |

| ポイント・マイル還元率 | 0.5~0.6% |

| 利用限度額 | 一般:最大300万円 ゴールド:最大500万円 |

| 国際ブランド | VISA、Mastercard |

| ETCカード | 複数枚発行可能(年会費無料) |

| 支払方法 | 1回払い |

| 締め日・支払日 | 毎月10日締め、翌月5日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 2~3週間 |

UC法人カードは、法人や個人事業主の経費管理を効率化し、キャッシュフロー改善にもつながるビジネスカードです。一般カードは年会費1,375円と低コストで導入でき、ゴールドカードは年会費11,000円ながら、最大5,000万円の旅行傷害保険、年間300万円までのショッピング補償、国内主要空港やホノルル空港のラウンジ利用など、ビジネス出張に便利な特典を備えています。

全カードでETCカードを無料かつ複数枚発行でき、車両ごとの利用明細管理が可能。支払い猶予期間は最大55日と長く、仕入れや広告費などの大口決済にも余裕をもたらします。さらに、永久不滅ポイントやUCポイントで経費を還元でき、VisaビジネスオファーやMastercardビジネスアシスト、JAL Online、ANA Bizなど、多様なビジネスサポートサービスも利用可能です。

低コストで機能性の高い法人カードを求める企業や個人事業主にとって、導入メリットの大きい1枚といえるでしょう。

三菱UFJカード ビジネス

| 申込対象・条件 | 原則黒字決算の法人(個人事業主含む) |

|---|---|

| 年会費 | VisaまたはMastercardどちらか一方:1,375円(1名あたり) 両方申し込み:1,650円(1名あたり) |

| 追加カード年会費・発行枚数 | 要問合せ |

| ポイント・マイル還元率 | 0.5% |

| 利用限度額 | 40万~80万円(使用者全員の合算枠) |

| 国際ブランド | Visa、Mastercard |

| ETCカード | 発行手数料1,100円 |

| 支払方法 | 1回払い |

| 締め日・支払日 | 毎月15日締め、翌月10日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 2~3週間 |

三菱UFJカード ビジネスは、中小企業や個人事業主の経費管理を効率化するために設計された法人カードです。経費支払いでポイントが貯まり、貯まったポイントは商品交換やマイレージ移行など多彩に活用できます。利用可能枠は40万〜80万円と比較的コンパクトですが、日常的な経費決済やクラウドサービス利用料、広告費、出張費など幅広く対応可能です。

また、Visa・Mastercard両方を申し込むこともでき、利用シーンや加盟店の対応状況に合わせて使い分けが可能です。支払方法は1回払い限定で、キャッシュフローをシンプルに管理できます。さらに、ETCカードの追加発行にも対応しており、車両ごとの経費精算にも便利です。年会費は1名あたり1,375円と低コストで、事業用カードの導入ハードルを下げたい法人・個人事業主に適した一枚です。

三井住友ビジネスカード クラシック(一般)カード

| 申込対象・条件 | 法人のみ |

|---|---|

| 年会費 | 使用者1名:1,375円 2名目以降:1名あたり440円 |

| 追加カード年会費・発行枚数 | カード使用者は20名以下が目安 |

| ポイント・マイル還元率 | 0.4%~ |

| 利用限度額 | 最大500万円 |

| 国際ブランド | Visa、Mastercard |

| ETCカード | あり |

| 支払方法 | 1回払い |

| 締め日・支払日 | 5日締め翌月10日払い または 月末締め翌月26日払い(選択可) |

| 会計ソフトとの連携 | あり |

| 発行スピード | 2~3週間 |

三井住友ビジネスカード クラシック(一般)は、中小企業や小規模法人の経費管理を効率化する法人カードです。最大500万円の利用枠があり、出張費・接待費・備品購入など幅広い経費決済に対応します。支払日は15日締め翌月10日払い、または月末締め翌月26日払いから選択でき、資金繰りの計画が立てやすいのも魅力です。

付帯保険として、最高2,000万円の海外旅行傷害保険や年間100万円までの海外利用限定ショッピング補償を備え、海外出張時も安心。さらに、ETCカードの複数発行、航空券・ホテル手配、会計ソフト連携、福利厚生サービスなど19種類以上のビジネスサポート特典が利用可能です。年会費は1名1,375円とリーズナブルで、2名目以降は1名あたり440円と低コスト。法人の経費精算やキャッシュレス化を進めたい企業に適した一枚です。

apollostation PLATINUM BUSINESS

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 22,000円 |

| 追加カード年会費・発行枚数 | 1枚3,300円、最大9枚まで |

| ポイント・マイル還元率 | 最大0.8% |

| 利用限度額 | 一律設定なし |

| 国際ブランド | VISA・AMEX |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い |

| 締め日・支払日 | 毎月14日締め、翌月7日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3日 |

apollostation PLATINUM BUSINESSは、法人・個人事業主のビジネス決済に特化したプラチナカードで、条件達成で年会費が無料になる優れたコストパフォーマンスが魅力です。年間300万円以上の利用で、本人・追加カードいずれの年会費も翌年度無料になります。ポイント還元率も高く、国内0.8%、海外1.0%の水準で、経費決済・仕入れ・税金・光熱費までもポイント対象。貯まったポイントは請求額に充当でき、マイル・ギフトカード等への交換も可能です。

最大9枚まで追加カードを発行でき、明細はカード別に管理可能。経費精算を一本化しつつ、従業員の支払いも柔軟に対応できます。プラチナ特典も充実しており、コンシェルジュサービスや空港ラウンジ、手荷物宅配、サイバー保険、弁護士紹介サービスなど、法人利用に嬉しい特典が多数。決算書・登記簿不要、個人信用ベースの審査で、起業間もない法人にもおすすめの1枚です。

さらに、今ならapollostation以外で60万円以上利用することで40,000ポイントが付与されるキャンペーンも実施中。初年度から高額還元を受けられる貴重なチャンスとなっており、キャッシュレスでの経費処理を検討中の法人にとっては、導入コストを最小限に抑えながら上質なサービスを享受できる絶好のタイミングです。

apollostation PLATINUM BUSINESSビジネスカードのお申込みはこちらUCプラチナカード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 初年度無料、2年目以降16,500円 |

| 追加カード年会費・発行枚数 | 1枚3,300円、枚数無制限 |

| ポイント・マイル還元率 | 最大1% |

| 利用限度額 | 最大700万円 |

| 国際ブランド | VISA |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い、リボ払い |

| 締め日・支払日 | 毎月10日締め、翌月5日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短5日 |

UCプラチナカードは個人事業主や企業など幅広い事業者が発行できる法人カードです。会員限定の優待特典は100種類以上、普段の利用で常時2倍のポイントを取得できます。ポイント還元率は1%となり、一般的なクレジットカードより効率良くポイントを獲得可能。貯まったポイントはギフト券やマイルと交換したり、専用ショッピングモールで利用できたりします。

UCプラチナカードには充実した補償制度が付帯しており、通信端末修理費用保険・海外・国内旅行傷害保険・ショッピング補償保険の3つを活用できます。海外であれば1億円、国内でも5,000万円まで旅行傷害保険が適用されるため、出張時でも安心てカードの利用が可能です。

また、UCプラチナカードには24時間365日対応のコンシェルジュサービスが利用できます。新幹線やホテルの手配、出張先の情報提供まで依頼できます。年会費は初年度無料で、2年目から16,500円が必要です。ポイント還元率1%となるため、年間165万円以上利用すれば年会費の元が取れます。最短5日で発行できるため、気になる人はぜひUCプラチナカードをチェックしてください。

UCプラチナカードのお申込みはこちらPRESIDENT CARD

| 申込対象・条件 | 経営者、法人代表者 |

|---|---|

| 年会費 | 50,000円(税込) |

| 追加カード年会費・発行枚数 | 無料、発行枚数無制限 ※メタルカード追加発行は有料 |

| ポイント・マイル還元率 | 最大1.0%(一部利用先を除く) マイル交換条件:JALマイル2ポイント=1マイル、Amazonギフトカード1ポイント=1円 マイル交換上限なし |

| 利用限度額 | 最大10億円(審査により異なる) |

| 国際ブランド | VISA |

| ETCカード | なし |

| 支払方法 | 1回払い |

| 締め日・支払日 | 毎月末締め、翌月20日払い(銀行振込は翌月15日払い) |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短即日審査(アプリ完結、JPKI本人確認対応) |

PRESIDENT CARDは、AI法人カード「UPSIDER」で培った独自のAI与信モデルを進化させ、経営者向けに特化した新ブランドとして誕生した法人カードです。最大10億円の高額限度額と、JALとの提携によるマイル交換無制限が最大の魅力。ポイントは高還元率1.0%で、JALマイルやギフト券などに自由に交換できます。

追加カードは何枚でも無料で発行でき(メタルカードは有料)、ポイントは1箇所に集約されるため管理も容易。リアルタイムで利用状況を把握し、利用制限設定で経費利用も安心です。海外利用時のサービス手数料は税込2.2%。2025年8月からは世界的トラベルサービス「Dragonpass」と提携し、空港ラウンジなどの特典も拡充予定です。

発行手続きはアプリ完結で、マイナンバーカードを活用したJPKI本人確認により最短即日発行が可能。今後はAIと人による秘書サービスを提供予定で、出張手配・会食予約・スケジュール管理など、経営者の時間を最大限活用できる体制が整います。

経営者の日常からプライベートまで境界なく支える一枚として、高限度額・高還元・迅速発行を兼ね備えたハイステータスな法人カードを求める方は、ぜひPRESIDENT CARDをチェックしてください。

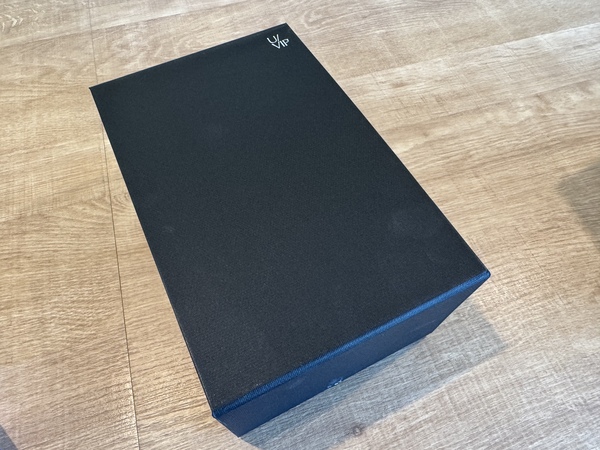

【編集部で検証】申込みの翌日には手元に!

申込みから手元に届くまで、驚きのスピード感。申込みの翌日に編集部に到着しました。下記の画像で、開封の様子をお伝えします。

届いたのは、重厚なブラックの化粧箱に「VIP」の文字が刻まれた特別感あふれるパッケージ。開封前から高揚感を覚えます。フタを開けると、光沢を放つ黒い布に包まれたPRESIDENT CARDが静かに姿を現します。その様子は、まるで高級ジュエリーのよう。

手に取れば、金属の質感と重量感が心地よく伝わるメタルカード。刻まれた「PRESIDENT」の文字とVISAロゴが、所有者のステータスと品格を確かに物語っています。

PRESIDENT CARDのお申込みはこちらMastercard® Titanium Card™(ラグジュアリーカード チタン)

| 申込対象・条件 | 法人代表者、個人事業主(20歳以上・学生不可) |

|---|---|

| 年会費 | 55,000円(税込)、家族会員:16,500円(税込) |

| 追加カード年会費・発行枚数 | ETCカード、家族カード発行可能(最大5名まで) |

| ポイント・マイル還元率 | キャッシュバック率1.0%、賞品交換最大3.6%相当(例:SAKENOVA)、マイル交換レート0.6%(JAL・ANA・ユナイテッド航空)、ポイント付与単位:200円=2ポイント |

| 利用限度額 | 最大9,990万円(事前入金サービス利用時) |

| 国際ブランド | MasterCard |

| ETCカード | あり |

| 支払方法 | 翌月1回払い、リボ払い、ボーナス一括払い、分割払い |

| 締め日・支払日 | 毎月5日締め、当月27日払い(金融機関休業日は翌営業日) |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短5営業日(オンライン申込は最短10分で完了) |

Mastercard® Titanium Card™(ラグジュアリーカード チタン)は、法人決済用として高額経費や納税もカバーできるハイステータスカードです。事前入金サービスを利用すれば最大9,990万円までの高額決済が可能で、経費・広告費・納税・車両購入など幅広いビジネス支払いに対応します。すべての支払いで1.0%相当のポイントが付与され、マイルやギフト券など多彩な特典に交換できます。

特典面では、24時間365日対応のグローバルコンシェルジュ、国内外の空港ラウンジ無料利用、ラグジュアリーホテル優待(客室アップグレード、ウェルカムギフト、ダイニングクレジットなど)を用意。さらに、映画館・美術館優待、コース料理アップグレード1名無料、全国のショッピング優待など、プライベートシーンでも充実した特典を受けられます。

セキュリティ面では、不正利用検知システムやカード利用通知メールを標準搭載。カード裏面印字による盗み見防止にも配慮しています。ビジネス経費の集約による経費管理効率化と、ライフスタイルを豊かにする特典を兼ね備えた一枚として、法人代表や個人事業主におすすめです。

ラグジュアリーカード チタンのお申込みはこちらライフカードビジネスライトプラス ゴールド

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 初年度無料、2年目以降2,200円 |

| 追加カード年会費・発行枚数 | 1枚2,200円、最大3枚まで発行可能 |

| ポイント・マイル還元率 | 最大0.5% |

| 利用限度額 | 最大500万円 |

| 国際ブランド | VISA・MasterCard・JCB |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い、リボ払い |

| 締め日・支払日 | 毎月5日締め、翌月3日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3営業日 |

ライフカードビジネスライトプラス ゴールドは年会費2,200円で発行できる法人カードです。法人だけではなく個人事業主も発行ができ、利用限度額500万円まで設定して利用が可能です。

ステージ制度プログラムを採用しており、期間と利用金額に応じてどんどんポイントが貯まるサービスです。最大ランクのプレミアムステージまでアップすれば、基本ポイントプラスステージポイントを獲得でき、1,000円の決済で2ポイント得られるようになります。

カーシェアリングサービスやベネフィットステーション、海外アシスタントサービスなど豊富な優待が用意されている点も特徴です。申し込みから発行までWeb上で完結し、最短3日でカードが届くため、気になる人はぜひライフカードビジネスライトプラス ゴールドをチェックしてください。

ライフカードビジネスライトプラス ゴールドのお申込みはこちらfreeeカード Unlimited

| 申込対象・条件 | 法人 |

|---|---|

| 年会費 | 無料 |

| 追加カード年会費・発行枚数 | 無料、発行枚数制限なし |

| ポイント・マイル還元率 | 最大0.5% |

| 利用限度額 | 最大1億円 |

| 国際ブランド | VISA |

| ETCカード | 不可 |

| 支払方法 | 1回払い |

| 締め日・支払日 | 月末締め、翌月14日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短翌日 |

freeeカード Unlimitedはfree会計と最短数秒で明細を同期でき、経理担当の業務を効率化できる法人カードです。会計ソフトサービスを提供するfreeeがカードを発行しているため、freeeとの親和性が高い点が特徴です。領収書とクレカ明細を自動で紐付け、翌月1日にカード明細を揃えられます。

年会費は無料で用途に応じてカードを複数枚発行できます。カードごとの統制機能が充実しており、用途に応じて発行しても、利用上限を設定できるため使いすぎ・不正利用の心配を防げます。個人事業主の申し込みには対応していませんが、法人であれば事業規模を問わず発行可能です。

また、freeeカード Unlimitedは独自審査によって、最大1億円まで利用可能枠を設定しています。利用金額に応じてポイントを取得できるため、効率的に日々の決済を進められます。申し込みから最短3時間で利用を開始できるため、気になる人はぜひfreeeカード Unlimitedをチェックしてください。

freeeカード Unlimitedのお申込みはこちらセゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

| 申込対象・条件 | 個人事業主またはフリーランス、経営者の方(高校生を除く) |

|---|---|

| 年会費 | 無料 |

| 追加カード年会費・発行枚数 | 無料、9枚まで |

| ポイント・マイル還元率 | 最大2% |

| 利用限度額 | 最大500万円 |

| 国際ブランド | AMEX |

| ETCカード | あり |

| 支払方法 | 1回払い/2回払い/ボーナス(一括・2回)/リボ/分割 |

| 締め日・支払日 | 毎月10日締め、翌月4日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3営業日 |

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードとは、個人事業主やフリーランスでも発行できる法人カードです。年会費は永年無料、追加カードも9枚までは無料で発行できるため、小規模事業者に最適なカードと言えます。

カード発行時は「個人名義口座」もしくは「法人名義口座」のいずれかを引き落とし口座として設定できます。法人名義口座にまとめ経費管理に役立てることも可能です。会員優待サービスとしてレンタカー、宅配サービスなど、さまざまな業種の経費の支払いを優待価格で利用できます。利用限度額は広告宣伝費、サーバー費用、法人税の支払いなど、ニーズ合わせて設定が可能。インターネット上の決済でもオンライン・プロテクションが設定されているため、不正利用による損害補償を受けられる状態を整えています。

また、カードの発行には決算書・登記謄本は不要。身分証明書を準備すれば発行依頼を進められます。支払いサイクルは最長56日となるため、時間の猶予を持たせて支払いを管理できます。

セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードでは、新規入会・利用特典としてAmazonギフトカード最大8,000円相当をプレゼントしています。普段の利用でもポイントの獲得が可能なため、気になる人はぜひチェックしてください。

お申込みはこちらマネーフォワード ビジネスカード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 無料 |

| 追加カード年会費・発行枚数 | 1枚900円、枚数無制限 |

| ポイント・マイル還元率 | 最大3% |

| 利用限度額 | 最大10億円 |

| 国際ブランド | VISA |

| ETCカード | 不可 |

| 支払方法 | 1回払い |

| 締め日・支払日 | 月末締め、翌月20日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短1週間 |

マネーフォワード ビジネスカードはクラウド型会計サービスを提供するマネーフォワードが発行する法人カードです。個人事業主・法人に関わらず発行ができ、起業・開業してすぐの事業者でも利用できます。初期費用・年会費は無料となっており、追加カードを発行する際も1枚900円で発行が可能です。

マネーフォワード ビジネスカードのポイント還元率は最大3%となっており、利用金額に応じて最大50,000円分のボーナスポイントを取得できます。申し込みから最短5分で手続きが完了し、Web上で手続きを完結させられます。プリペイドとクレジットの機能が統一されており、事前チャージすれば利用上限なく決済可能。クレジットカードでも最大10億円まで利用できます。

また、マネーフォワード ビジネスカードはマネーフォワードクラウドとのリアルタイム連携が可能です。経費ソフトや会計ソフトへリアルタイムに連携し、仕訳作成を自動化。インボイス制度や電子帳簿保存法などの制度改正にも対応しているため、会計処理の効率化を実現します。会計ソフトとしてマネーフォワードの導入を検討している人は、ぜひマネーフォワード ビジネスカードを検討してみましょう。

JCB Biz ONE 一般

| 申込対象・条件 | 法人代表者、個人事業主またはフリーランス |

|---|---|

| 年会費 | 永年無料 |

| 追加カード年会費・発行枚数 | 発行不可 |

| ポイント・マイル還元率 | 1.00%~10.50% |

| 利用限度額 | 最大500万円 |

| 国際ブランド | JCB |

| ETCカード | あり |

| 支払方法 | 公式サイト参照 |

| 締め日・支払日 | 公式サイト参照 |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短5分(※) |

JCB Biz ONE 一般は年会費永年無料で発行できる法人カードです。いつでもどこでも獲得できるポイントは2倍となり、1,000円の決済なら2ポイント獲得できます。優待店で利用するとポイント最大21倍までアップするため、通常よりもお得に法人カードを活用できるでしょう。

JCB Biz ONE 一般は「モバ即入会」と呼ばれる発行サービスを提供しています。申し込みから最短5分(※)でカードを発行でき、法人の本人確認書類不要で手続きを進められます。不正検知システムや本人認証サービスなど、充実したセキュリティを用意しています。

気になる人はぜひJCB Biz ONE 一般をチェックしてください。

(※)個人名義口座のみ

(※)モバイル即時入会(モバ即)で申し込んだ場合(モバ即の入会には、顔写真付き本人確認書類による本人確認が必要で9:00AM~8:00PMに申し込み可能。受付時間を過ぎた場合は、翌日受付扱い。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください)

バクラクビジネスカード

| 申込対象・条件 | 法人のみ |

|---|---|

| 年会費 | 永年無料 |

| 追加カード年会費・発行枚数 | 1枚1,540円、発行制限なし |

| ポイント・マイル還元率 | ポイント還元なし、5億円以上の実績あり |

| 利用限度額 | 一律設定なし |

| 国際ブランド | VISA |

| ETCカード | あり |

| 支払方法 | 1回払い |

| 締め日・支払日 | 翌月15日締め、翌月8日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短3日 |

バクラクビジネスカードはシリーズ累計導入社数10,000社以上を誇る法人カードです。サービス継続率は99%以上でAIを搭載することで経費精算を自動化します。年会費は無料で追加カードの発行も可能。限度額に一律の設定はなく、5億円以上の利用を可能にした実績もあります。

カードごとに決済制限があり、決済先・利用上限金額・利用期間・通貨の4つ制限を設けることで柔軟な利用を実現します。専用アプリを使えば隙間時間で領収書を撮影。アップロードするだけで簡単に経費処理が可能です。AIが経費をまとめて自動照合するため、業務効率を大幅にアップさせられるでしょう。

バーチャル、リアルカードいずれの発行形態にも対応しており、ETCやガソリンカード発行機能も用意しています。補償・保険制度も充実しているため、気になる人はぜひバクラクビジネスカードをチェックしてください。

FASIOビジネスカード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 無料 |

| 追加カード年会費・発行枚数 | 無料、3枚まで |

| ポイント・マイル還元率 | 最大0.5% |

| 利用限度額 | 最大200万円 |

| 国際ブランド | MasterCard |

| ETCカード | あり |

| 支払方法 | 1回払い、分割払い、リボ払い |

| 締め日・支払日 | 毎月5日締め、翌月3日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短1週間 |

FASIOビジネスカードはスタトアップから中堅企業までが発行できる法人カードです。年会費無料で発行でき、追加カードもコストをかけることなく最大3枚まで発行できます。最大05%のポイント還元が適用されており、ゴールドカードなら付与率を高めてポイントを貯められます。

FASIOビジネスカードにはMastercardビジネス・アシストを利用でき、事業拡大、事業インフラの強化、人材育成など経営に関するサポートを受けられます。ファシオ・グループの優待もサービスとして付帯しており、顧問料割引や初回相談無料、クラウド会計システム料金優遇などの特典を活用できます。

また、年会費2,200円をプラスすればゴールドカードでグレードアップができ、海外旅行傷害保険・国内旅行傷害保険、シートベルト補償保険・ショッピングガード保険、国内主要26空港ラウンジ無料などのお得なサービスも利用が可能です。Web上で申し込みが完結し、最短3営業日で発行できるため、気になる人はぜひFASIOビジネスカードをチェックしてください。

FASIOビジネスカードのお申込みはこちらAirカード

| 申込対象・条件 | 法人、個人事業主またはフリーランス |

|---|---|

| 年会費 | 5,500円 |

| 追加カード年会費・発行枚数 | 1枚3,300円、最大3枚まで発行可能 |

| ポイント・マイル還元率 | 最大1.5% |

| 利用限度額 | 最大500万円 |

| 国際ブランド | JCB |

| ETCカード | あり |

| 支払方法 | 1回払い |

| 締め日・支払日 | 毎月15日締め、翌月10日払い |

| 会計ソフトとの連携 | あり |

| 発行スピード | 最短1週間 |

Airカードは個人事業主・法人向けに発行している法人カードです。ポイント還元率は最大1.5%で業界トップクラスの高さを誇ります。通常の還元率の3倍の高さとなるため、他の法人カードよりも効率的にポイントを獲得できます。溜まったポイントはdポイントやPONTAポイントに交換できるため、コストを削減しながら活用できます。

連携できる会計ソフトも弥生やfreeなど複数存在するため、自社で使用しているソフトに合わせて調整ができます。会計ソフトと連携しておくことで、領収書の管理や建て替え精算が不要になり、個人利用・法人利用の区別も可能です。

また、Airカードの申し込みから発行まですべてWebで完結します。最短1週間で発行できるため、忙しい事業者にも最適です。Airカードでは新規入会で初年度年会費無料のキャンペーンを実施しているため、気になる人はぜひチェックしてください。

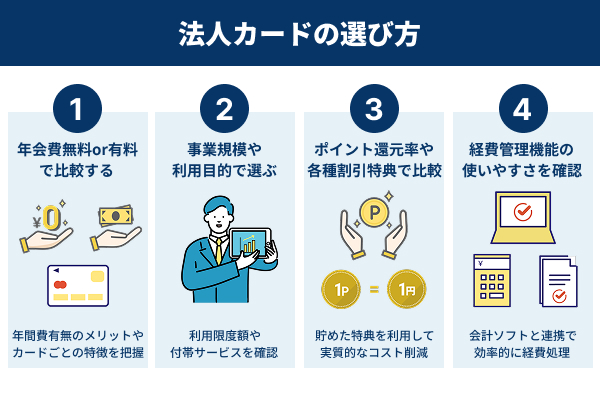

法人カードの選び方4選!比較ポイントを徹底解説

法人カードは多くの種類があり、発行元によって年会費や限度額、特典などに違いがあります。目的や用途に合わせて選ぶことで効率的に法人カードを活用できます。

具体的に法人カードを選ぶポイントや比較するべき部分は以下のとおりです。

それぞれ順に解説します。

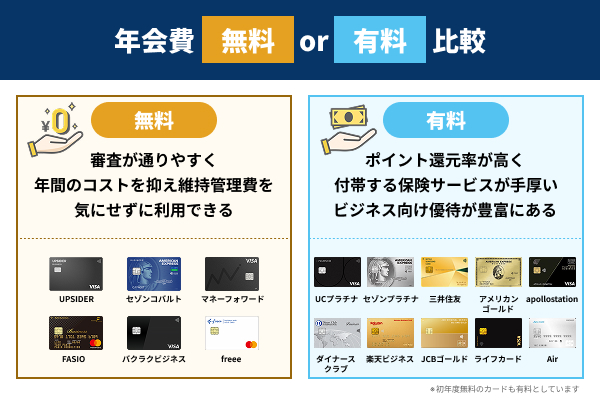

年会費無料or有料で比較する!有料でもメリットを確認

法人カードを選ぶ際は年会費の有無で比較しましょう。法人カードの年会費とは、年に一度支払う必要のある利用料金です。法人カードには年会費無料で発行ができることがあり、コストを抑えられるため維持管理費を気にせずに利用できます。年会費無料の法人カードは、有料カードに比べて審査が通りやすい傾向にあります。個人事業主やスタートアップでも発行しやすいため、創業段階から法人カードを活用したい事業者にとってメリットが大きいです。

一方、年会費無料の法人カードは有料カードに比べてポイント還元率が低かったり、付帯する保険が少なかったりします。ビジネス向け優待が豊富なカードを選びたい場合は年会費ありのカードをチェックしましょう。

また、有料の法人カードを選ぶ際は、利用するメリットを把握しておくことで無料のカードよりも効率的に活用できます。ポイントの還元率が高いケースや旅行・出張者サポートが付帯しています。年会費無料のカードに比べて利用限度額が高く設定されている場合もあるため、メリットやカードごとの特徴を確認した上で選択しましょう。

事業規模や利用目的で選ぶ!利用限度額や付帯サービスを確認

法人カードを選ぶ際は現状の企業規模や目的も把握しておきましょう。例えば、個人事業主や創業後すぐの小規模事業者の場合、年会費無料やランニングコストを抑えられるカードがおすすめです。経費決済や信用力を積み上げられるカードを選びましょう。

また、法人カードの利用限度額や付帯サービスの確認も欠かせません。事業規模が大きい場合は、数百万〜数千万単位の利用限度額設定が可能か確認しましょう。カードによっては初年度は利用限度額が低く設定されている可能性があるあります。

付帯サービスはカードによって特徴が異なり、一般的には空港ラウンジサービスや優待サービスが適用されます。利用目的や事業規模に応じて必要な条件が整っているか確認しておくと安心です。

ETCカードやガソリンカードが必要なら発行可否を確認

法人カードを選ぶ際、ETCカードやガソリンカードの発行可否も確認しておきましょう。特に、社用車を頻繁に使用する企業や事業者にとって、これらのカードを活用することで経費管理の効率化やコスト削減につながります。

また、法人カードによってはETCカードやガソリンカードの発行に対応していなかったり、発行可能枚数に制限があったりします。複数枚のカードで決済した金額を一括で管理できるのか、法人名義で発行できるかなどもチェックが必要です。

社用車の利用が多い場合はETCカードとガソリンカードの両方の機能を付帯しているカードを選ぶようにしましょう。

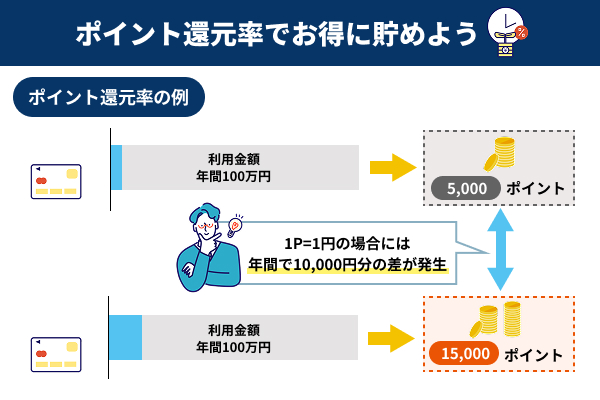

ポイント・マイル還元率の良さや各種割引特典で比較する

法人カードを選ぶ際はポイント・マイル還元率など、カードごとの特典を比較しましょう。経費決済や頻繁に出張が発生する事業者の場合、還元率の高いカードを選ぶことで、効率的にポイント・マイルを貯められます。

例えば、年間100万円の決済をポイント還元率0.5%カードを利用した場合だと5,000円分ですが、1.5%の還元率だと15,000円になり3倍の違いがあります。貯めた特典は日々の決済や出張費に充てられるため、実質的なコスト削減につながります。

カードごとのポイント・マイル還元率の良さや各種割引特典の内容を把握し、比較した上で自社にとって一番良い法人カードを見つけましょう。

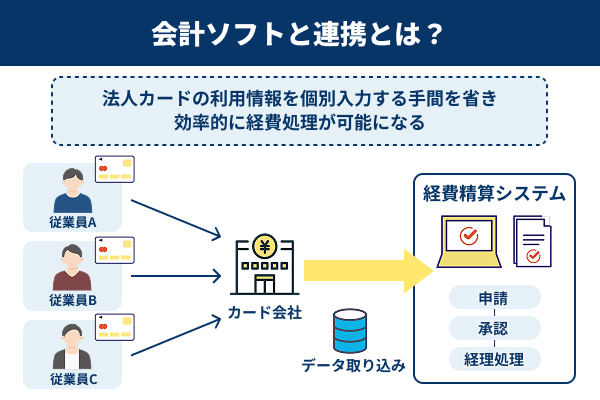

経費管理機能の使いやすさを確認!会計ソフトと連携は?

法人カードを選ぶ際は経費管理に関連する機能が搭載されているか確認しましょう。法人カードの決済情報は帳簿に登録する必要があります。決済情報の入力に関連する手間を省く自動読み取りやレポート機能、会計ソフトとの連携などが挙げられます。

多くの経費管理ツールは、主要な会計ソフトと法人カードの連携に対応しています。会計ソフトと連携することで、法人カードの利用情報を個別入力する手間を省き、効率的に経費処理が可能です。経費精算は事業運営に欠かせないポイントとなるため、必ず確認しておきましょう。

従業員カードの追加発行枚数で比較!経理が一元化される

法人カードには追加カードと呼ばれるメインカードと同等の決済能力のあるカードを発行できます。小規模から中小企業などは、事業主以外にも経費を使用するケースが増えて経費精算が煩雑化してしまいます。法人カードを事業主しか保有していない場合、精算方法が分かれるため、経費処理に時間がかかってしまうでしょう。

一方、従業員向けに追加カードを発行しておけば、事業主以外でも経費処理が簡単になります。経理が一元管理されるため、効率的な事業運営を実現できるでしょう。

法人カードと個人カードはどう使い分けるべき?

法人カードと個人カードには、それぞれ異なる特徴と役割があります。特に、法人化して間もない企業や個人事業主にとっては、どちらを選ぶべきか迷うケースも多いでしょう。

法人カードと個人カードの使い分けに関するポイントは以下の通りです。

それぞれ順に解説します。

法人カードと個人カードの基本的な違いをわかりやすく比較

法人カードと個人カードは、発行対象や利用名義、審査基準など、いくつかの点で明確な違いがあります。以下の比較表を参考に、それぞれの特性を把握しておきましょう。

| 比較項目 | 法人カード | 個人カード |

|---|---|---|

| 名義 | 法人名または代表者名義 | 個人名義 |

| 対象 | 法人、個人事業主 | 個人 |

| 審査基準 | 法人の信用情報、代表者の与信 | 個人の信用情報 |

| 支払口座 | 法人口座または事業用口座 | 個人口座 |

| 会計連携 | 会計ソフトと連携可 | 基本的に非対応(要手動) |

| 経費処理 | 経費精算・仕訳がスムーズ | 明細の仕分けが手間に |

法人カードは、ビジネス利用を前提に設計されているため、会計ソフトとの連携や追加カードの発行、経費精算の効率化などに優れています。一方で、個人カードは私的利用が前提のため、事業用途には工夫が必要です。

創業初期は個人カードで信用構築後に法人カードが基本

創業直後の法人や個人事業主は、法人カードの審査に通りづらいケースがあります。多くの法人カードは、設立からの経過年数や財務状況をもとに与信を判断するため、初期段階ではハードルが高い場合も。

そのため、創業初期は個人カードを事業用に活用し、信用情報や取引実績を積み重ねた上で、法人カードへ切り替えるのが現実的です。

法人カードに切り替えることで、経費処理の効率化や管理体制の整備が進み、事業運営の質も向上します。

小規模事業なら個人カードを2枚使い分けも現実的

「法人カードの発行がまだ難しい」「明確に費用管理をしたい」といった場合は、個人カードを2枚持ち、私用と事業用で分けて利用する方法も有効です。

- 私用カード:日常生活の買い物や趣味の支出に

- 事業用カード:仕入れ、交通費、サブスクリプションなど経費に関連する支出に

明細をカード単位で分けることで、経費の仕分けが容易になり、確定申告時の負担を軽減できます。クラウド会計ソフトと併用することで、さらに処理の自動化が進みます。

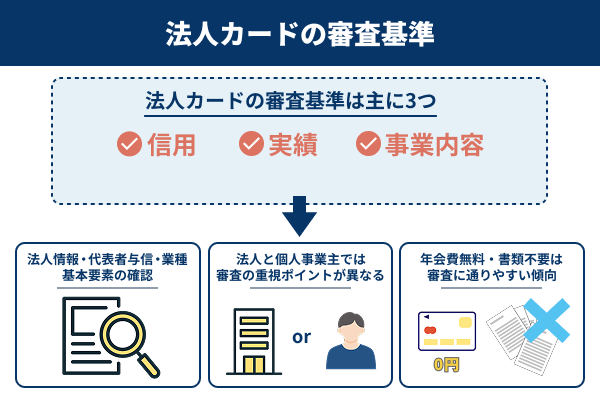

法人カードの審査基準は信用・実績・事業内容で決まる

法人クレジットカードの審査では、法人の信用情報と代表者の与信、そして事業の安定性が重要視されます。具体的には、設立年数・売上・業種・決算内容といった「法人の信用力」に加えて、代表者個人のクレジットヒストリーや借入状況も審査対象です。

審査に通るかどうかは、これらの総合評価で決まります。法人設立直後の場合は、法人の信用が十分でないため、個人与信を中心に審査される柔軟なカードを選ぶのがポイント。年会費無料や登記簿不要のカードであれば、創業期でも発行可能なケースが多くなります。事業内容やカードの利用目的に応じて、審査に通りやすいカードを選ぶ戦略も有効です。

法人クレジットカードの審査基準は以下のとおりです。

それぞれ順に解説します。

審査で見られるのは法人情報・代表者与信・業種などの基本要素

法人カードの審査では「法人の信用」と「代表者の与信状況」の両方が重視されます。具体的には、法人の設立年数や売上・利益といった経営実績、業種の安定性、さらにはオフィスや登記情報などが審査対象です。

同時に、代表者個人のクレジットヒストリーもチェックされ、過去に延滞や債務整理などの履歴があるとマイナス評価となる可能性があります。設立間もない企業では、法人自体の信用が不足していることもあるため、代表者の個人与信に依存するカードを選ぶと審査通過の確率が上がります。

法人と個人事業主では審査の重視ポイントが異なる

法人と個人事業主とでは、審査の観点がやや異なります。法人の場合は、登記簿や決算書の提出が求められ、事業の継続性や財務内容が主な審査ポイントです。一方、個人事業主は代表者本人の信用情報が審査の中心となります。

とくに開業届の有無や確定申告書の内容が重要視されるため、開業からある程度の年数が経過し、一定の収益がある場合の方が有利です。審査難易度はカードによって異なるため、事業形態や実績に応じたカード選びが重要です。

年会費無料・書類不要のカードは審査に通りやすい傾向

法人カードには「審査が比較的通りやすい」傾向のカードがあります。たとえば、年会費無料や登記簿・決算書の提出が不要なカードは、個人与信を中心に審査されることが多く、創業間もない事業者でも発行しやすいのが特徴です。

セゾンプラチナやfreeeカード Unlimitedなどが代表的で、個人名義口座でも申込み可能なケースもあります。初めて法人カードを検討する方は、こうした「審査が柔軟なカード」から始めるのが安心です。

法人カードの審査に落ちる主な原因と注意点

法人カードの審査に落ちるケースには、いくつかの代表的なパターンがあります。もっとも多いのが「代表者の個人信用情報に問題がある」ケースで、過去に延滞や金融事故があると与信スコアが低くなり、審査に通りにくくなります。

また、法人としての経営実績が乏しい、設立から日が浅い、赤字決算が続いているなど「事業の安定性」が欠けている場合も審査落ちの要因です。さらに、申込フォームへの記載ミス、書類不備、連絡が取れないなどの「事務的な不備」でも否認されることがあります。審査に落ちた場合は、原因を見直し、情報の正確さやカード選びの方向性を改善してから再チャレンジすることが大切です。

法人クレジットカードの審査に落ちる主な原因は以下のとおりです。

それぞれ順に解説します。

代表者の信用情報に事故歴があると審査落ちしやすい

法人カードの審査に落ちる原因として多いのが、代表者の個人信用情報に問題があるケースです。過去にクレジットカードやローンで延滞・未払い・債務整理をしていた場合、CICやJICCなどの信用情報機関に記録が残っており、それが審査に影響します。

とくに、法人設立まもない場合は、法人の信用力が低いため、代表者の与信に依存する傾向が強くなります。事故情報がある方は、まず信用情報を確認し、改善の取り組みを進めることが重要です。

設立直後や赤字決算など事業の不安定さが審査に影響

法人が設立されたばかりで売上実績が乏しかったり、直近の決算で赤字だった場合も審査に不利になります。とくに、法人の信用情報に重きを置くカードでは、創業間もない企業の申込みが審査落ちとなるケースが多く見られます。

また、業種によってはカード会社がリスク業種とみなす場合もあり、その場合は理由が明確であっても否認されることがあります。対策としては、創業1〜2年以内の法人でも通りやすいカードを選ぶことが現実的です。

申込内容の不備・虚偽・連絡不能は審査落ちの典型パターン

申込み時に記入ミスがある、必要な書類が不足している、連絡先が正しくないなど、基本的な不備も審査落ちの原因になります。また、情報に虚偽がある場合は即座に否決されるほか、今後の信用にも悪影響を及ぼす可能性があります。

カード会社からの電話やメール連絡にすぐ応答できる体制も重要です。事務所の固定電話がない、住所が曖昧などのケースもマイナス要因になるため、申込内容は正確かつ信頼性の高い情報を記入するようにしましょう。

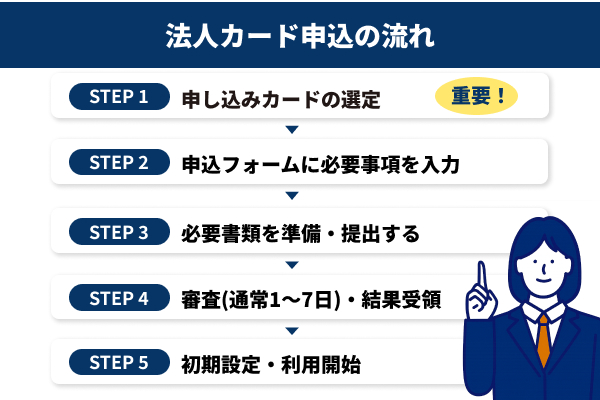

法人カードの申込の流れを5ステップでわかりやすく解説

法人クレジットカードの申込は、オンライン完結型が主流となっており、基本的に5つのステップで簡単に手続きできます。まずは「カード選び」。年会費・限度額・会計ソフト連携などを比較して自社に合うカードを選定します。次に申込フォームに法人情報や代表者情報を入力し、登記簿謄本・本人確認書類などの「必要書類を提出」します。

その後、1日〜1週間程度で「審査結果の通知」が届き、通過後は数日で「カードが到着」します。近年では、バーチャルカードを即日発行できるケースもあり、すぐに経費管理を始めたい方にも便利です。導入ハードルが低いカードも増えているため、初めての法人カード申請でも安心して進められます。

法人カードの申込みは、まず自社に合ったカードを選ぶことから始まります。選定時は、年会費の有無、利用限度額、ポイント還元率、追加カードの有無、会計ソフトとの連携可否などを総合的に比較するのが基本です。事業規模や法人化の年数に応じて「審査が通りやすいカード」や「経費管理がしやすいカード」を絞り込みましょう。目的別の比較表やランキングを活用することで、自社に最適な1枚をスムーズに見つけられます。

カードが決まったら、発行元の公式サイトから申込み手続きを行います。多くの法人カードはオンライン申込みに対応しており、スマートフォンやPCから簡単に入力可能です。記入項目には法人の商号・住所・業種・設立年月、代表者の氏名・連絡先・生年月日などが含まれます。事業目的や想定利用額などを聞かれることもあるため、あらかじめ準備しておくとスムーズです。入力情報の正確性は審査に直結するので、誤字脱字や記載漏れがないよう確認しましょう。

申込情報を入力後、カード会社が求める必要書類を提出します。法人の場合は「履歴事項全部証明書(登記簿謄本)」や「決算書」などが一般的ですが、カードによっては省略できる場合もあります。個人事業主の場合は「開業届」や「確定申告書」の控えなどが必要です。また、代表者の本人確認書類(運転免許証・マイナンバーカード等)はほぼ必須です。提出方法はオンラインアップロードが主流で、郵送不要のカードも増えています。

書類提出後はカード会社による審査が行われます。審査期間は通常1日〜1週間程度で、早いカードでは即日審査に対応している場合もあります。審査通過の通知は、登録したメールアドレスまたは電話に届きます。近年では、審査通過後すぐに「バーチャルカード」が発行されるサービスもあり、実カードが届く前にネット決済を始められるのが特徴です。審査中はカード会社からの連絡が来ることがあるため、対応可能な状態にしておきましょう。

審査に通過すると、実カードが数日〜1週間程度で自宅や法人所在地に届きます。カードが届いたら、台紙に記載された案内に従い、暗証番号の設定やオンライン利用登録などの初期設定を行いましょう。会計ソフトやクラウド経費精算ツールと連携できるカードは、この段階で設定しておくと効率的です。ETCカードや追加カードの申請も同時に進めておくと、事業用経費の一元管理がスムーズになります。

法人カードに関するよくある質問に回答

ここでは、法人カードに関するよくある質問をまとめているため、発行を検討している人はぜひチェックしてみてください。

法人カードは設立間もない会社でも作れますか?

発行可能です。法人カードの審査では、会社の設立年数が短い場合でも、代表者の個人信用情報や事業計画、登記書類、決算書類などを総合的に確認されます。資本金や事業規模が小さくても、要件を満たしていれば発行できるケースは多いです。

特にスタートアップや設立1年未満の法人向けに、比較的柔軟な審査を行うカード会社も増えています。会社の実績が少ない時期は、代表者保証を前提に発行されることが一般的です。

法人カードの審査期間はどのくらいかかりますか?

一般的には2日〜1週間程度で審査は完了します。書類不備がなければスムーズに進み、最短1営業日で審査が終わるカードもあります。

近年はオンライン申込みに対応したカード会社も多く、審査通過後すぐにバーチャルカード情報が発行され、カード到着を待たずにネット決済やオンラインサービスの利用を開始できるのが特徴です。ただし、追加カードの発行や限度額の設定にはさらに数日かかる場合があるため、余裕を持って申し込みをすると安心です。

法人カードは個人事業主でも作れますか?

発行可能です。法人カードの多くは、法人だけでなく個人事業主の申し込みにも対応しています。

審査では、事業の実績だけでなく代表者本人の信用情報や納税状況もチェックされるため、クレジットヒストリーや安定した収入が重視されます。開業年数が短い場合は、確定申告書や事業計画を提示することで評価されることもあります。屋号付き口座や青色申告を行っていると信用度が上がり、審査通過の可能性が高まります。

法人カードの審査に落ちたら再申請できますか?

はい、再申請は可能です。ただし、短期間で同じカード会社に再申込みすると、前回の落選理由が改善されていないと判断され、再び否決されやすいです。一般的には3〜6ヶ月程度の期間を空けてからの再挑戦が推奨されます。

再申請時には、信用情報の改善(延滞の解消や借入状況の整理)、必要書類の不備解消、あるいは限度額を低めにして申請するなどの工夫が有効です。複数社を比較検討し、より柔軟な審査基準を持つカードに申し込むのも一つの方法です。

個人信用情報が悪いと法人カードは作れませんか?

特に設立間もない法人や個人事業主の場合、代表者の個人信用情報は審査の大きな判断材料となります。過去に延滞や債務整理の履歴があると審査に影響を与えやすいです。

ただし、法人の業績や取引先の信用力、あるいは法人名義での金融取引実績がある場合には、状況によって発行されることもあります。また、一部の法人カードは個人与信に依存しない独自の審査基準を採用しており、個人信用に不安がある場合でも検討する価値があります。

法人カードを複数枚作っても問題ありませんか?

法人カードを複数枚保有すること自体は問題ありません。むしろ、部署ごとや用途ごとにカードを分けることで経費精算や管理の効率化につながります。

ただし、短期間に複数のカードへ申込むと「多重申込み」として信用情報に記録され、審査に不利になる可能性があります。複数枚を作る際は計画的に申請し、利用ルールや管理体制を整備してから導入すると良いでしょう。

従業員が勝手に使った場合は誰の責任になりますか?

法人カードは法人名義で発行されるため、利用代金の支払い責任は原則として法人にあります。従業員が不正に使用した場合でも、請求は法人宛に行われます。

トラブル防止のためには、利用限度額の設定や利用明細の定期確認、従業員ごとにカードを分ける仕組みの導入が有効です。また、社内規程に「カード利用ルール」を明文化し、違反時の処分規定を設けておくことでリスクを軽減できます。

法人カードの利用明細に利用者名は表示されますか?

法人カードによっては、追加カードごとに利用者名やカード番号が明細に表示される仕様になっているものがあります。この機能を活用することで、従業員単位で経費を明確に管理でき、精算作業も効率化されます。

カードによっては利用明細がオンライン管理画面からダウンロード可能で、経理ソフトと連携できるものもあるため、導入前に「明細の個別管理機能」の有無を確認しておくと安心です。

法人カードの引き落とし口座は個人名義でも良いですか?

カード会社によって異なります。登記簿の提出が不要な柔軟な法人カードや、個人事業主向けカードでは個人名義口座からの引き落としに対応していることが多いです。開業初期は法人名義口座をまだ開設していないケースもあるため、このようなカードは利便性が高いでしょう。

ただし、法人規模が大きくなると会計上の透明性が求められるため、できるだけ早めに法人名義口座へ切り替えることが推奨されます。